TAEG vs TAN

TAEG vs TAN: O Guia Definitivo para Decisões Financeiras Inteligentes

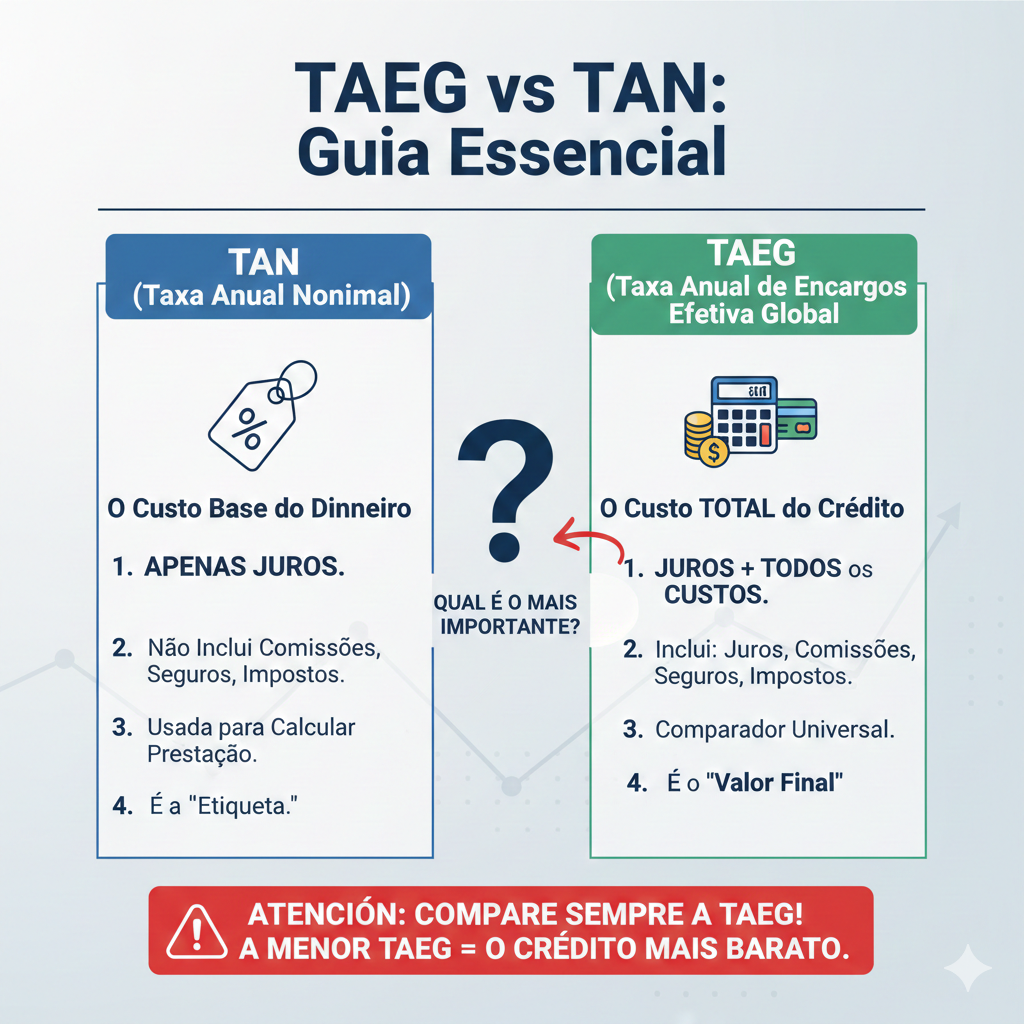

No momento de contratar um crédito habitação, um empréstimo pessoal ou até ao analisar o extrato do cartão de crédito, somos confrontados com uma “sopa de letras” financeira. Entre todas as siglas, duas destacam-se e geram a maior confusão: TAN e TAEG.

Saber distinguir estas duas taxas não é apenas uma questão de semântica bancária; é a diferença entre fazer um negócio rentável ou perder centenas (por vezes milhares) de euros ao longo do contrato. Mas porque é que existem duas taxas? Qual delas reflete o verdadeiro custo do seu dinheiro? E, mais importante, para qual deve olhar antes de assinar a linha pontilhada?

Este artigo explora a anatomia destas taxas, desmistifica o funcionamento da banca e entrega-lhe as ferramentas para comparar propostas com a precisão de um analista financeiro.

O Básico: Descodificar as Siglas

Para compreender a diferença, temos de despir os termos técnicos e olhar para o que eles representam na prática do seu orçamento familiar.

O que é a TAN (Taxa Anual Nominal)?

A TAN é, em termos simples, o “preço de etiqueta” do dinheiro. Representa os juros que o banco cobra pelo capital que lhe empresta, numa base anual.

-

A limitação: A TAN é uma taxa bruta. Ela não inclui impostos, comissões ou outros encargos obrigatórios.

-

A aplicação: Nos empréstimos, a TAN é utilizada para calcular o valor dos juros de cada prestação mensal. Contudo, ela é uma visão incompleta da realidade.

Nota Importante: A TAN pode ser fixa ou variável (indexada à Euribor). Se for variável, a TAN flutuará ao longo do tempo, impactando diretamente a prestação da casa.

O que é a TAEG (Taxa Anual de Encargos Efetiva Global)?

Se a TAN é o preço de etiqueta, a TAEG é o valor final na fatura. Esta taxa foi criada para proteger o consumidor, obrigando as instituições financeiras a revelarem o custo total do crédito.

A TAEG inclui tudo:

-

Os juros (a TAN);

-

Comissões de dossiê e processamento;

-

Seguros obrigatórios (vida e multirriscos);

-

Imposto de Selo;

-

Outros encargos associados à manutenção da conta.

Em resumo: A TAEG é a percentagem real do montante emprestado que terá de pagar ao banco por ano, somando todas as despesas.

A “Armadilha” do Marketing Bancário

Por que é que esta distinção é vital? Porque, historicamente, as instituições financeiras tendem a destacar a TAN em campanhas de marketing.

Imagine dois bancos a oferecerem um crédito pessoal de 10.000€:

-

Banco A: Anuncia uma TAN de 5%.

-

Banco B: Anuncia uma TAN de 7%.

À primeira vista, o Banco A parece a escolha óbvia. No entanto, o Banco A cobra comissões de abertura elevadas e exige um seguro caro. O Banco B, apesar da taxa de juro mais alta, não tem comissões iniciais e o seguro é barato.

Ao calcularmos a TAEG:

-

Banco A: TAEG de 9,5% (devido aos custos extra).

-

Banco B: TAEG de 8,2%.

Conclusão inesperada: O banco com a taxa de juro mais alta (TAN) é, na verdade, a opção mais barata para o consumidor final. Quem olha apenas para a TAN corre o risco de cair numa ilusão financeira.

TAEG vs TAN: As 3 Diferenças Fundamentais

Para facilitar a sua análise, eis as distinções críticas que deve memorizar:

1. Abrangência dos Custos

-

TAN: Reflete apenas o custo do juro. É o lucro direto do banco sobre o empréstimo.

-

TAEG: Reflete o custo do juro mais os serviços anexos. É o custo efetivo para a sua carteira.

2. Base de Comparação

A TAEG é o indicador universal de comparação. Por lei, todas as instituições em Portugal devem apresentar a TAEG de forma clara. Se estiver a comparar propostas de crédito com o mesmo montante e prazo, a proposta com a TAEG mais baixa é sempre a mais barata, independentemente da TAN.

3. Periodicidade do Pagamento

Embora ambas sejam taxas “Anuais”, a forma como afetam o bolso varia. A TAN é usada mensalmente para dividir os juros pelas 12 prestações (ou semestralmente). A TAEG é um indicador teórico anual para efeitos de comparação e transparência.

O Impacto nos Diferentes Tipos de Crédito

A importância destas taxas varia consoante o produto financeiro que está a contratar.

No Crédito Habitação

Aqui, o impacto é monumental devido aos prazos longos (30 ou 40 anos). Uma diferença de 0,5% na TAEG pode significar uma poupança de milhares de euros no final do contrato.

-

Dica de Especialista: Muitas vezes, os bancos oferecem uma redução na TAN (o chamado spread bonificado) se contratar outros produtos, como cartões de crédito ou alarmes. Isto pode baixar a TAN, mas as comissões desses produtos podem fazer subir a TAEG. Olhe sempre para a TAEG final para saber se a “bonificação” compensa.

No Crédito Pessoal e Automóvel

Nestes créditos, os prazos são mais curtos. Aqui, as comissões de abertura (que entram na TAEG, mas não na TAN) têm um peso enorme. Num crédito de 2 anos, uma comissão de abertura de 200€ tem um impacto muito maior na TAEG do que num crédito de 30 anos.

Nas Poupanças (A TANB e a TANL)

Quando o cenário se inverte e é você a emprestar dinheiro ao banco (Depósitos a Prazo), a TAEG deixa de existir. Passamos a falar de TANB (Taxa Anual Nominal Bruta) e TANL (Taxa Anual Nominal Líquida).

Neste caso, a TANL é o valor que realmente recebe após a retenção na fonte (impostos) de 28%.

Considerações Finais: Como Decidir?

Numa economia onde a inflação e as taxas Euribor oscilam, a literacia financeira é a sua melhor defesa.

Ao analisar uma Ficha de Informação Normalizada (FINE) — o documento oficial da proposta de crédito — a sua atenção deve recair imediatamente sobre a TAEG. É este o número que dita a “saúde” do empréstimo.

Utilize a TAN para perceber quanto está a pagar de juros puros ao banco, mas utilize a TAEG para decidir qual o banco que merece a sua confiança e o seu dinheiro. Lembre-se: no mundo financeiro, o que parece mais barato na montra (TAN) pode sair muito mais caro na caixa de pagamento (TAEG).

3 thoughts on “TAEG vs TAN”

Comments are closed.